12月17日,冒着北京的寒风,数名私行客户走进了民生银行总行的大门,来为自己“讨个说法”。

2019年,郭女士、李女士等在民生银行客户经理的推荐下,购买了民生银行代销的外贸信托-瑞智精选映雪债权专项集合资金信托计划(以下简称映雪信托计划),所投本金从数十万到3000万不等。

没想到的是,客户经理口中的“优质”产品运作不足2年就惨遭清算。根据产品管理人及托管人外贸信托提供的临时公告,映雪信托计划所投的1期基金踩雷了泰禾、华晨、西王等“知名”债券,投资人或将面临巨额亏损。如刘先生,他投资的3000万目前尚有约1224万未能赎回。

多名投资人对新浪金融曝光台表示,民生银行客户经理存在误导、代替客户操作、未进行双录等销售问题,同时该行客户经理对产品没有清晰的了解就引导客户购买。据悉,由于多次与银行交涉未取得任何进展,投资人已将民生银行及相关机构投诉至银保监会。

被“秒杀”的映雪信托计划?

“他们这都不是销售问题了,就是诈骗!”回忆起自己为何会购买映雪信托计划,郭女士十分生气。郭女士原本是某国有大行的私人银行客户,2018年签约成为民生银行北京某支行的私人银行客户。

郭女士称,2019年2月末,民生银行私行客户经理徐某到其工作单位拜访,称其购买的某款基金有问题,劝其尽快赎回。出于对徐某的信任,郭女士赎回了基金。

此后,徐某开始向郭女士推荐映雪信托计划。“她说产品很安全,过往无一亏损,而且很灵活,每个月都可以赎回,和平时买的理财产品是一样的,风险等级都是三级。并且称A期20分钟内(销售)结束,基本都是秒杀。”

郭女士称,在徐某的“秒杀拼手速”等话术诱导下和再三推荐下,她于2019年4月间分三次购买映雪信托计划共计600万。

2019年10月,郭女士通过民生银行手机银行赎回该产品,但资金却迟迟没有到账,此时郭女士发现客户经理徐某已经离职。“我追问民生银行,他们说不知道情况给问下,直到2019年11月21号,我接到通知说产品踩雷了。”郭女士称。

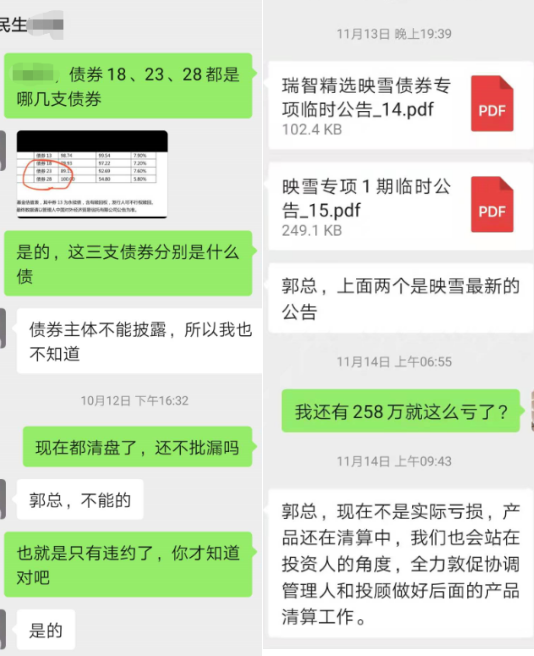

郭女士今年年内与民生银行的部分沟通记录

郭女士今年年内与民生银行的部分沟通记录

投资人李女士购买了290万映雪信托计划,目前有约118万未能取回。她表示,客户经理吕某向她推荐时称产品有风险但不大,因为是老乡,李女士长期在这位理财经理处买理财,后者很了解她的风险承受能力。

李女士对吕某表示了想买“安全”产品的诉求,却仍然被推荐了映雪信托计划。在产品爆雷后,民生银行支行负责人称客户经理吕某已被停职,但对销售问题避而不谈,只表示“现阶段有一个机构代表(客户)去(和外贸信托及映雪方面)沟通就是对客户最大的支持。”

“雷声”频传惨遭清算

多名投资人称,产品踩雷后他们曾联系民生银行要求赎回产品。但多地的民生银行客户经理均告知客户:“不用着急赎回,映雪产品经理说了,可以做到三个月内回本,没有投资人会亏损出来。”

郭女士称,投资人刘先生原本仅购买1000万元映雪信托计划,因为客户经理的上述话术,决定补仓2000万元。目前产品清盘,刘先生有约1224万元未能赎回。而李女士也收到了类似“定投不能停”的推荐话术。

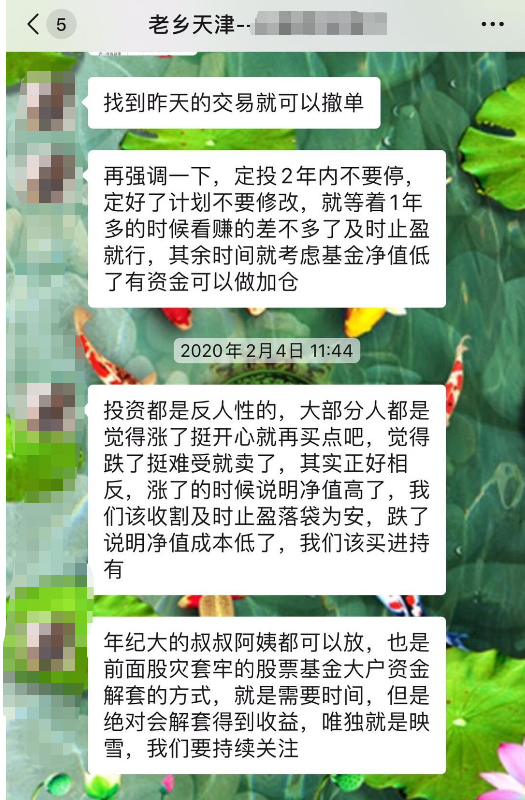

投资人李女士于客户经理的部分对话记录

投资人李女士于客户经理的部分对话记录

客户经理推荐的产品踩雷令投资人意外,更意外的是这之后,映雪信托计划更是“雷声”频传,让一众投资人无力应对。

“2020年2月份银行通知产品又踩雷新华联债券,”郭女士说道:“2020年7月民生私银再次通知踩雷泰禾债券,11月又通知踩雷华晨债券。截止目前,我买的600万产品仅收回300多万,剩余的至今没有消息。”

据了解,产品“踩雷”后,由于启动了流动性风险管理工具“侧袋机制”,郭女士等投资人的持仓目前已分为主袋、侧袋在手机银行持仓中分别显示。据外贸信托的临时公告,2020年2月24日启动侧袋机制当日,映雪专项1期私募证券投资基金的主袋资产占总资产的77%。

郭女士称,在产品启动“侧袋机制”后,民生银行曾通知她可以全部赎回,但实际上投资人只拿回了主袋资金的20%。“当时民生银行给我的解决方案是,让我自己找人把这个产品卖出去,说只要有人接手我的钱就可以顺利拿到。”郭女士称。

卖出踩雷两次的产品对普通投资人来说显然是“不可能完成的任务”。此后,一众投资人只能眼睁睁地看着产品一次次踩雷。

今年11月,郭女士才从民生银行拿到了产品管理人及托管人外贸信托发布的关于“外贸信托-映雪专项1期私募证券投资基金”资产情况的临时公告。公告显示,该基金中具有流动性的债券已全部变现,目产品主袋资产包含了由泰禾集团、华晨汽车集团和西王集团等发行的13支债券。

中国证券投资基金业协会信息显示,上海映雪投资管理中心(有限合伙)(以下简称映雪资本)成立于2012年4月17日,为私募证券投资基金管理人,注册地和办公地均为上海,注册资本和实缴资本均为人民币7000万元,该公司实控人为郑宇,全职员工人数为19人。

值得注意的是,有多家媒体先后报道,映雪投资旗下成立的产品出现不同程度亏损,总体表现并不乐观。

协会信息显示,映雪资本于2019年3月15日发行了多支集合资金信托计划。外贸信托将产品的风险级别标注为R3,即产品整体风险适中,投资风格中性,产品不保证本金和收益。

图片来源:中国证券投资基金业协会

图片来源:中国证券投资基金业协会

投资人指其存多项销售问题

事情发展至此,显然已超过了投资人的掌控范围。虽然临时公告中外贸信托称,本私募基金管理人及投资顾问通过包括但不限于法律诉讼、财产保全等措施保护客户利益,但郭女士等并不信任。

“我们是从民生银行买的产品,当初是客户经理推荐我们买的,就算客户经理离职了,民生银行也应该给我们一个说法。”郭女士表示。投资人认为,民生银行在产品销售过程中存在多项销售问题。

客户经理诱导销售。多名投资人表示,民生银行客户经理销售时称产品安全、灵活每个月都可以赎回,属于中低风险,在民生银行引起全国客户抢购。此外,郭女士称,客户经理徐某引导她赎回其他产品购买映雪信托计划,就是蓄意为了达成销售目的。且多名投资人称,在映雪信托计划第一次踩雷后,民生银行客户经理曾建议客户要尽快回本,就要继续加仓。

无双录、代替客户操作。李女士称,映雪信托计划第一次“踩雷”后,她从网银提交了赎回申请,但客户经理吕某建议李女士继续持有。由于李女士家里网络不畅,客户经理吕某让李女士将网银密码改为a123456,并发给了吕某,由吕某代替李女士在网银上进行了取消赎回的操作。另有投资人称,民生银行在销售过程中并未按规定进行双录。

据了解,今年12月17日,民生银行私人银行部相关负责人已与郭女士等投资人进行了初步沟通,郭女士等也已向其反馈投资人对民生银行客户经理销售问题的质疑。截止目前,尚未获得民生银行进一步回复。

新浪金融曝光台也就该产品的销售及运作问题分别向民生银行和外贸信托发去采访函,截止发稿,未获得两家机构回应。新浪金融曝光台将继续关注事件的进展。

(注:文中郭女士、李女士、刘先生等均为化名)